La empresa que quiera incorporarse a BME Growth debe cumplir con unos requisitos de transparencia y compromiso de información al mercado, así como designar a dos figuras que le ayudarán en el proceso: el Asesor Registrado y el Proveedor de Liquidez.

Las empresas que soliciten su incorporación a BME Growth deberán ser sociedades anónimas que cumplan los siguientes requisitos:

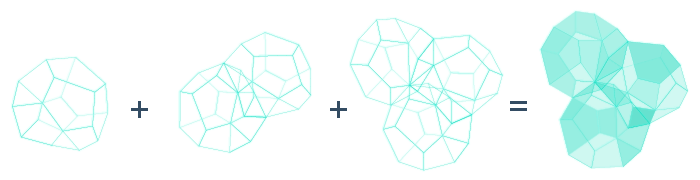

Para la incorporación a BME Growth es imprescindible que las acciones de las que sean titulares accionistas con porcentajes inferiores al 5% del capital social representen un valor estimado superior a dos millones de euros. En muchas ocasiones, las empresas que inicialmente no cumplen este requisito, lo alcanzan gracias a la colocación o venta previa de acciones que realizan con motivo de su incorporación al mercado.

Los criterios que utiliza el Mercado para considerar adecuada la difusión accionarial de las Empresas en Expansión y SOCIMI que solicitan la incorporación de sus acciones al mismo son los siguientes:

-Tener como mínimo 20 accionistas, independientes del accionista o accionistas de referencia, con una participación inferior al 5% del capital social.

-Dentro de los anteriores accionistas no se computarán aquellos que tengan una participación en acciones inferior a 10 mil euros, salvo en aquellos casos en que se justifique una difusión minorista masiva de más de 500 accionistas.

-Tampoco computarán aquellos accionistas que tengan una participación en acciones superior a 1 millón de euros.

Sobre la manera de valorar el grado de independencia del accionista minoritario respecto del accionista o accionistas de referencia, se considerarán como no aptas para el mencionado cómputo de difusión aquellas personas estrechamente vinculadas a alguno de los accionistas de referencia, entendido en los términos establecidos por la definición 26) del punto 1 del Artículo 3 del Reglamento (UE) Nº 596/2014 del Parlamento Europeo y del Consejo de 16 de abril de 2014 sobre el abuso de mercado. En consecuencia, otras personas que no se consideren dentro de esta definición sí serían consideradas aptas a los efectos de computar como difusión.

Además, en el caso de accionistas con una participación superior a 1 millón de euros siendo ésta inferior al 5% del capital social, a los efectos del cómputo del efectivo total difundido no se tendrá en cuenta la parte que exceda de ése millón de euros. Este accionista sí será computable a los efectos del número de accionistas minoritarios.

La empresa debe analizar lo que supone el proceso de cotización en el mercado. Con la ayuda de sus asesores, deberá determinar cómo aprovechar las oportunidades del mercado de valores pero también planificar el cumplimiento de requisitos y posibles cambios de mentalidad y organización que se exigen en la incorporación y que los inversores valoran en la cotización.

El diseño de la operación de salida a BME Growth depende de la situación y objetivos de cada empresa. Obviamente, es diferente si se planifica una salida al mercado vía listing, es decir sin una venta de acciones previa, o se pretende realizar una ampliación de capital o una OPV (oferta pública de venta de acciones).

Junto a la solicitud de incorporación se debe presentar la documentación que acredite el cumplimiento de los requisitos de incorporación. Asimismo, se presentará el Documento Informativo de Incorporación a BME Growth o, en su caso, Folleto Informativo registrado en CNMV. BME Growth facilita y agiliza el proceso de elaboración de esta documentación permitiendo el envío de borradores y manteniendo una fluida comunicación con la empresa y su Asesor Registrado.

Recibida la solicitud y la documentación definitiva, BME Growth evaluará los requisitos exigidos y publicará, en su caso, la autorización de la incorporación. A partir de ese momento, y si se tiene prevista una ampliación de capital u oferta de acciones, se puede comenzar el proceso de comercialización entre inversores.

Una vez cerrada la operación de ampliación o venta de acciones, en su caso, y presentada toda la documentación, el BME Growth anunciará la incorporación mediante la publicación en el Boletín de Cotización, asignará un código de contratación al valor y procederá a la inclusión en el Registro de Anotación en Cuenta.

A las 12.00h. del día señalado se realiza el tradicional toque de campana como inicio de la cotización de la empresa en BME Growth.

Las empresas que deseen cotizar en el BME Growth deben designar previamente un Asesor Registrado.

Se trata de profesionales especializados que valoran la idoneidad de las empresas para incorporarse a BME Growth y asisten a la compañía en el cumplimiento de los requisitos de incorporación. En particular, colaboran en la elaboración del Documento Informativo de Incorporación a BME Growth. Cada empresa debe tener designado en todo momento un Asesor Registrado.

Las empresas que deseen cotizar en BME Growth deben designar un Proveedor de Liquidez que a su vez es miembro de este mercado.

La principal función del proveedor de liquidez es favorecer la liquidez de las transacciones y conseguir una suficiente frecuencia de contratación.

El Proveedor de Liquidez actuará con total independencia respecto a la empresa, sin que pueda recibir instrucciones sobre las operaciones que ejecute en el mercado.

El Proveedor de Liquidez se obliga a mantener posiciones de oferta y demanda por un importe efectivo mínimo que habrán de mantenerse durante la sesión. Eso permitirá al inversor contar con cierta contrapartida para cerrar operaciones.

Listado de Proveedores de Liquidez

Las empresas cotizadas en BME Growth deben comunicar, a través de su correspondiente Asesor Registrado, la siguiente información al mercado:

Información periódica

Informacion privilegiada y otra información relevante

Toda la información privilegiada y otra información relevante comunicada al Mercado por los emisores de valores incorporados al mismo o que hayan solicitado al Mercado su incorporación será difundida públicamente por el Mercado, de acuerdo con lo previsto al respecto por el artículo 228.2 de la Ley del Mercado de Valores..

Otras informaciones a facilitar:

Difusión de información:

BME Growth aplica una tarifa fija de 11.000 € más una variable de 0,06 por mil sobre la capitalización de los valores a incorporar que resulte de su primer precio en el Mercado. Posteriormente, como costes de mantenimiento, BME Growth aplica una tarifa variable anual de 0,05 por mil sobre la capitalización al cierre de la última sesión del ejercicio, con un mínimo de 6.500 € y un máximo de 25.000 €.

Otros costes:

La empresa deberá tener en cuenta los costes que apliquen el Asesor Registrado y el Proveedor de Liquidez. En ambos casos son negociables y dependerán de los acuerdos concretos a los que se lleguen.

Si se realiza una ampliación/colocación de acciones, la entidad colocadora cobrará una comisión que dependerá del tamaño de dicha oferta y de sus características.

BME Growth dispone de un servicio gratuito de información para ayudar a entender el procedimiento de incorporación de su empresa al mercado.

Email:bmegrowth@grupobme.es

Teléfonos:

Qué es BME Growth

Cómo Cotizar

Índices

Noticias y Publicaciones

Copyright © BME 2026. Todos los derechos reservados.

BME Growth

BME Growth